債務整理まとめ~個人の破産と個人再生の違いとは?~

2021/3/31

こんにちは。

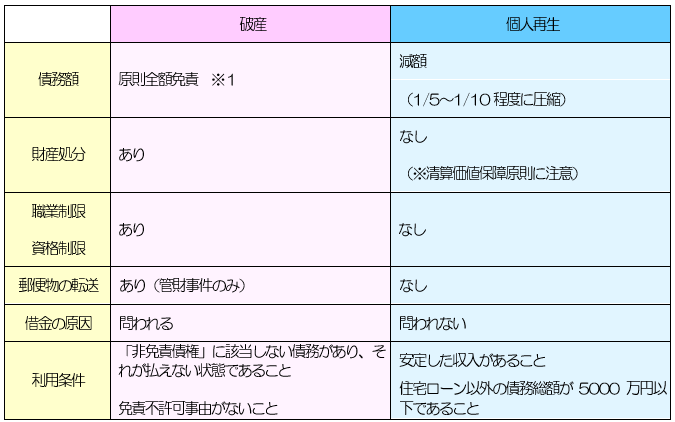

今回は債務整理の手続のうち、個人の破産と個人再生の違いにクローズアップしてお話しようと思います。

どちらも裁判所を介して行うものですが、手続きの方法や債務整理後の結果が大きく異なります。

早速見ていきましょう。

1 破産と個人再生の違い

(1)債務が免除されるか減額されるか

破産手続を経て裁判所から許可が出ると、債務の支払い義務が免除されます(破産法253条1項)。

これにより破産債権についての責任を逃れることができるため、「免責」と呼ばれます。

個人再生手続では、民事再生法232条2項)に従って債務を減額します。

債務額が5分の1~10分の1にまで圧縮され、残った債務については、3年(場合によっては5年)の分割払いとなります。

(2)財産を処分する必要があるか否か

破産をする場合、日常生活に必要ないもの、価値のある財産は、処分しなければなりません。

処分といっても「捨てる」という意味ではありません。

価値のあるものは換金し、債権者に公平に配当する必要があります。

不動産や車などの20万円以上の価値がある財産や多額の現金は、手放さなければなりません。

個人再生では、必ずしも財産を処分しなくてはならないというわけではありません。

ただし、「清算価値保障原則」に注意が必要です。

清算価値とは、簡単に言えば手続開始時に持っている財産の総額です。

個人再生手続きには、保有している財産の総額は最低限弁済しなければならない、という原則があり、保有財産を下回る返済計画は、裁判所から認めてもらえません。

なお、不動産を持っている方は、それがどうなるのか気になるところだと思います。

不動産は資産価値が高く、20万円を下回ることはまずないので、破産の場合は原則手放すことになるでしょう。

一方、個人再生の場合は、住宅ローンを返済中のものに限りますが、住宅資金特別条項(住宅ローン特則)を利用することで、家と住宅ローンを残したまま、他の債務を減額することができる場合もあります。

(3)手続中の職業制限・資格制限の有無

破産手続を開始すると、特定の職業に就けなくなります。

また、一定の公的な資格について、取得ができない、取得していても利用ができない、または当然に資格を失う場合があります。

もっとも、破産したらその職業も資格も未来永劫諦めなくてはならないというわけではなく、裁判所から免責許可を受ければ、元の通り資格を取得したり、使えるようになったりします。

影響を受けるのは

・士業

・金融関連業(地方公共団体金融機構の役員、地方公務員災害補償基金の役員、金商品取引業の登録等)

・国家公務員(人事官、国家公務員倫理審査会の会長または委員、人事官等)

・団体企業の役員(地方公共団体情報システム機構の役員等)

・警備員

・旅行業務取扱管理者

・酒類の製造免許、販売免許

・一般建築業の許可

・一般廃棄物処理業の許可

・産業廃棄物処理業の許可

・質屋営業の許可

・古物商及び古物市場主の許可

・風俗営業の許可

・会社役員(取締役や会計監査人など)の委任契約終了 …

多岐に渡るため、制限を受ける全ての職業及び資格をここで紹介することはできませんが、破産を検討する際は、ご自身の資格や職業がこの制限に該当していないか、確認した方がよいでしょう。

一方、個人再生手続では、法律上の職業制限・資格制限はありません。

(4)郵便物の転送の有無

破産手続中は、破産者宛の郵便物が破産管財人のところに転送されるのが通常です。

破産管財人は郵便物の内容を調査したあと、破産者の元に郵便物を返還します。

※管財事件のみ。同時廃止事件の場合に転送はされません。

これに対し、個人再生の場合は、郵便物が転送されることはありません。

(5)借金の理由による手続への影響

破産の場合、借金の理由が免責不許可事由に当たる場合は、原則免責が認められません。

免責不許可事由としては、例えば、パチンコや競馬などのギャンブル・FXや仮想通貨取引などの投資での債務・贅沢な飲食・買い物・遊興費などの浪費行為、7年以内に破産手続きを行い、免責許可決定を受けていることなどが挙げられます。

不当に財産を減少させてしまう行為や、嘘をつくなどして金銭を借りる行為、裁判所に対する虚偽(財産を隠したり、確定申告の書類を偽造、変造したり、一部の債権者を隠匿するなど)の説明をすることや管財人・裁判所の調査に協力しないこと、債権者集会にて十分な説明をしないことなど、破産の申立てから開始決定後にいたるまで様々な事項があります。

なお、免責不許可事由があったとしても、裁判所が、破産をすることになった経緯その他一切の事情を考慮して、免責を許可することが相当であると認める時は免責許可が出ます(裁量免責といいます)。

なにか心当たりや心配なことがあれば、破産の前に、必ず弁護士等の専門家に相談してください。

一方、個人再生の場合、借金の理由が問われることはありません。

(6)利用条件

破産手続の利用条件とは、「非免責債権」に該当しない債務があり、それが払えない状態であることと、免責不許可事由がないことです。

債務総額の制限もありませんし、安定した収入がない人や、無職の人でも行うことができます。

また、債権者も破産の申立人となることは可能です(破産法18条1項)。あまり件数は多くありませんが、債務者が不誠実な対応に終始する場合や、財産隠匿の可能性がある場合に、配当による回収などを目的に行われます。

「非免責債権」は、公益上の理由や特定の債権者(お金を貸す人)を保護するための、必ず返済しなければならない債権のことをいい、破産をしたとしても支払義務が残ります。

税金や損害賠償金、養育費や慰謝料等がこれに当たります(破産法253条1項)。

なお、いくら借金があったとしても、支払能力がある人は破産することができません。

免責不許可事由に関しては(5)借金の理由による手続への影響をご参照ください。

個人再生を利用する場合は、以下2つの条件を満たさなければいけません。

①安定した収入があること

②住宅ローンを除く債務総額が5000万円以下であること(民事再生法231条2項)

個人再生は3年(場合によっては5年)もの間、債務の返済を続けられなければいけません。

安定した収入があることを裁判所に認めてもらえなければ、個人再生はできません。

2 まとめ

上記6つをまとめます。

※1…免責されない「非免責債権」も存在します。租税、婚姻費用や養育費、自身が悪意で加えた不法行為に基づく損害賠償金、罰金等は破産手続後も返済する義務を負います。

執筆者:弁護士 森本 禎